por Alejandro Spera, @alejandrospera

El contexto regional vive el impacto de la recesión del Brasil, que exhibe una caída de su Producto Interno Bruto (PIB) del órden del 2,6%, mientras que el promedio en las Américas se mantiene en crecimientos de un 2,7%. Esta brecha genera importantes efectos en lo inmediato respecto al cierre del mercado de exportaciones hacia el vecino país y significa una amenaza ante la creación de una Aerolínea Nacional de Referencia en el Uruguay. Sin embargo, los nuevos emprendedores aeronáuticos podrán intentar —en el corto plazo— la comercialización de chárteres para los Juegos Olímpicos del próximo año que tendrán lugar en dicho país, amortiguando los efectos de la baja de demanda no deseada en el sector.

El tráfico (demanda) se mide a partir del indicador RPK (Revenue Passenger Kilometer). Cada RPK equivale al ingreso percibido por un pasajero transportado un kilómetro. El RPK es producto del número de pasajeros pagos transportados por la distancia recorrida, asumiendo que cada pasajero contabilizado pagó por el viaje y desestima los pasajes emitidos por canje o al staff de la compañía. En este caso, el RPK tuvo un aumento del 5,5% para América Latina respecto a 2014, aunque por debajo del promedio de la industria del 7,1%. Brasil exhibió una caída del 0,9% para sus vuelos domésticos, lo que demuestra una vez más la estrecha relación de la aviación comercial frente a las fluctuaciones económicas de un país.

El tipo de cambio también ha tenido una evolución que causa impactos negativos sobre la demanda en la región, dado que las tarifas están ajustadas a los precios internacionales que evolucionan según la moneda estadounidense. Mientras hubo una fuerte devaluación del Real del 50% respecto a 2014, en la Argentina cayó un 11% y en el Uruguay, el dólar se apreció un 23% respecto al año pasado. Por su parte, el RPK entre vuelos de Norte América y Sudamérica aumentó un 7%, lo que muestra una fuerte demanda en estas rutas internacionales y los fuertes lazos comerciales con los Estados Unidos.

El factor de ocupación (que mide la relación entre los pasajeros a bordo y la capacidad de asientos ofrecida) se ubicó en el 81% para Latinoamérica, algo debajo del promedio mundial del 84,7%. Según vimos en el estudio de PDA Media & Consulting sobre “La Conectividad Aérea en el Uruguay”, el factor de ocupación desde el Aeropuerto Internacional de Carrasco mantiene un aumento sostenido del órden del 6,7% en los últimos años, lo que se explica por una mayor eficiencia en la comercialización del espacio ofrecido por las aerolíneas extranjeras que operan en nuestro país, a pesar de la disminución de la oferta de horarios de sus operaciones.

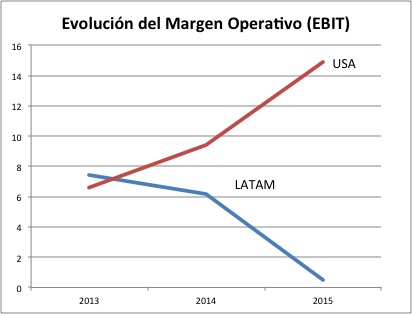

La rentabilidad de las compañías aéreas latinoamericanas es expresada como EBIT (“Earnings before interest and taxes”) o resultado de explotación, un indicador que mide el beneficio operativo de la empresa. El EBIT no tiene en cuenta ni los intereses ni los impuestos pagados por la empresa en un ejercicio a efectos de su cálculo. De esta manera, este dato interpreta la capacidad de una empresa para ser rentable, y en definitiva para generar beneficios. El EBIT en la región Latinoamericana tuvo una importante caída, ubicándose en 0,5% al segundo trimestre de 2015, mientras que en 2013 había sido de un 7,4% y en 2014 de 6,2%. En los Estados Unidos, el margen operativo rondó el 15%, mientras que el promedio de la industria se ubica en el 10%. Este indicador debe verse influenciado por la concreción de las alianzas entre LAN y TAM y Avianca y TACA, cuyas sinergias implican grandes inversiones e ineficiencias transitorias, con el objetivo a mediano plazo de lograr mejoras en sus resultados operativos.

Un factor que opera a favor de la industria es el precio del petróleo y combustible Jet A-1, que tuvo una baja de un 48% en promedio respecto a 2014. Este ítem representa un 30-40% de los costos operativos de las aerolíneas, por lo que contribuye a la mejora de la eficiencia y competitividad.

Según los fabricantes de aeronaves —a pesar de algunos indicadores no muy alentadores para la región— hubo una incorporación de 101 nuevas aeronaves de fuselaje angosto, mientras que se sumaron 20 equipos de fuselaje ancho, cifras que se mantienen casi estables respecto al año anterior que cerró con 105 entregas de aviones medianos y 16 de gran tamaño. Más del 50% de estas aeronaves sustituyen viejas flotas, por lo que aportan mayor eficiencia en gasto de combustible, renovada experiencia de usuario y menores emisiones para el medioambiente, a la vez que bajan el promedio de edad de las flotas latinoamericanas.

Bajo este nuevo contexto de desaceleración regional y recesión (del Brasil), las aerolíneas deberán introducir cambios e innovación a sus modelos de negocio y lograr nuevas eficiencias si desean lograr mejor desempeño futuro y resultados operativos positivos. A su vez, habrá que seguir la evolución de estos parámetros de la mano de la volatilidad registrada por los efectos macroeconómicos en los diferentes países para monitorear las operaciones, resultados y decisiones en el sector aeronáutico comercial.

Portal de América